Wise(ワイズ)というサービスをご存知でしょうか。海外旅行での使い方や活用が注目されており、従来の海外決済手段を見直すきっかけになるかもしれません。Wiseを利用するメリットだけでなく、もちろんデメリットも理解した上で、海外で使う準備を整えることが大切です。

多くの方が海外旅行の準備で頭を悩ませるのが「お金の管理」です。高額な両替手数料、分かりにくい為替レート、多額の現金を持ち歩く不安…。これらは多くの旅行者が経験する共通の悩みでしょう。

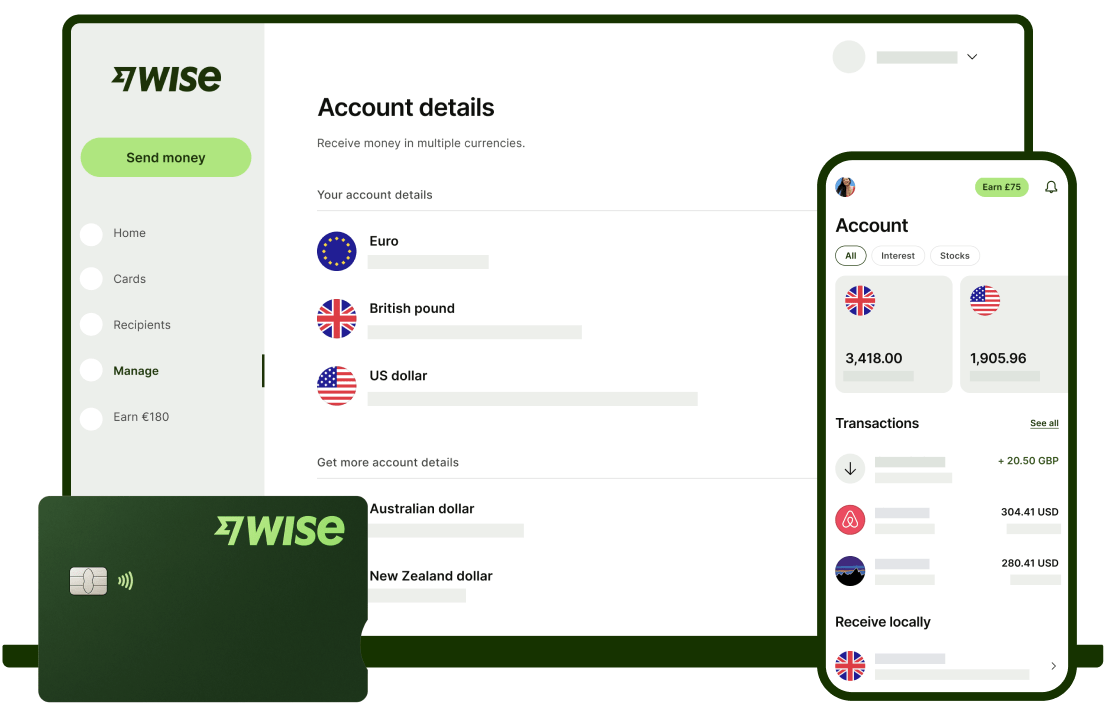

この記事では、そうした悩みを解決する可能性を秘めたWiseが使える国や通貨、気になる手数料、そして安全性について解説します。海外旅行での両替やATM利用はもちろん、便利なデビットカードとデジタルカードの違いも具体的にカバーします。旅行前の準備や入金方法から、留学や長期滞在での応用まで、Wiseを賢く使いこなすための情報を網羅的にお届けします。

- Wiseが海外旅行でなぜお得なのかが分かる

- 具体的な手数料や使える国が把握できる

- 旅行前の準備から現地での使い方までが理解できる

- メリットとデメリットを知り賢く活用できる

Wiseの海外旅行での使い方|基本情報と特徴

- Wise(ワイズ)の特徴と仕組み

- Wise活用のメリット・デメリット

- 使える国・通貨や手数料の目安

- 安全性は?資金の保護について

- 海外留学や長期滞在での活用

Wise(ワイズ)の特徴と仕組み

Wise(ワイズ)は、ロンドンに本社を置くフィンテック企業が提供する、海外送金や多通貨管理に特化した金融サービスです。以前は「TransferWise」という名称で知られていましたが、送金だけでなく多通貨口座やデビットカードなどサービス内容が拡大したことに伴い、2021年に「Wise」へとブランド名を変更しました。

銀行との決定的な違い「ミッドマーケットレート」

私たちが普段、銀行や空港の両替所で目にする為替レートには、「為替スプレッド」と呼ばれる独自の手数料(マージン)がすでに上乗せされています。これは金融機関の利益となるもので、利用者が気づきにくい「隠れたコスト」です。

しかし、Wiseは原則としてGoogle検索などで表示される「ミッドマーケットレート」(市場の仲値)をそのまま両替に適用します。これは、銀行間取引で使われる純粋な市場レートです。Wiseは、両替にかかるサービス手数料を「0.xx%」という形で別途、明確に提示します。これにより、利用者は自分が総額でいくら支払っているのかを正確に把握できます。これが、Wiseが「安い」「透明性が高い」と言われる最大の理由です。

Wiseは公式サイト上で、そのミッションとして「最終的には無料」で利用できるサービスの実現を掲げており、コスト削減と透明性の追求を続けています。

マルチカレンシー口座の仕組み

Wiseのもう一つの大きな特徴が、「マルチカレンシー口座」です。これは、文字通り「多通貨口座」を意味し、1つのアカウント内で日本円、米ドル、ユーロ、英ポンド、オーストラリアドルなど、40種類以上の通貨を同時に保有・管理できる画期的な機能です。

例えば、出発前に為替レートが良いタイミング(円高)で、アプリ上から日本円を米ドルに両替して口座に保有しておけます。そして、実際にアメリカに旅行した際は、その米ドル残高からWiseデビットカードで直接支払うことができます。この場合、決済時に追加の両替手数料はかかりません。

これにより、旅行中の為替変動リスクを回避できるだけでなく、クレジットカード利用時に通常発生する「海外事務手数料(1.6%〜2.5%程度)」を根本的に節約することが可能になります。

Wiseの利用がおすすめの人

- 海外旅行や出張のコスト(手数料)を1円でも安く抑えたい方

- ヨーロッパ周遊など、複数の国(通貨圏)を一度に訪れる方

- 留学やワーキングホリデー、海外赴任を予定しており、現地での生活費管理や給与受け取りが必要な方

- アプリでスマートにお金を管理し、不正利用などのリスクを最小限にしたい方

Wiseが海外旅行者や海外在住者から支持される最大の理由は、前述したような徹底した透明性の高い手数料体系と、銀行や両替商とは一線を画す公正な為替レートにあります。これにより、海外旅行におけるお金の管理を効率化し、多くのコストを下げることが可能となっています。

Wise活用のメリット・デメリット

Wiseは海外旅行において非常に強力なツールですが、全てが万能とは限りません。メリットとデメリットを正しく理解し、ご自身の旅行スタイルに合うかを判断することが重要です。特に、従来のクレジットカードとの使い分けがポイントとなります。

Wiseの主なメリット

【メリット1】為替コストが圧倒的に安い

前述の通り、ミッドマーケットレートでの両替と低い両替手数料(0.4%〜1%程度)により、従来の銀行(為替スプレッド+送金手数料)やクレジットカード(海外事務手数料)に比べて、トータルの為替コストを大幅に削減できます。特に高額な決済(ホテルの支払いなど)や長期滞在では、その差は顕著になります。

【メリット2】複数通貨をアプリで一元管理

40種類以上の通貨を1つのアプリで管理できます。ヨーロッパ周遊旅行や東南アジア周遊旅行など、複数国を訪れる際にその真価を発揮します。国が変わるたびに両替所を探したり、余った小銭の管理に悩まされたりする手間が大幅に削減されます。

【メリット3】スマート両替(自動両替)機能

もし現地通貨(例:タイバーツ)の残高がなくても、口座に保有している他の通貨(例:日本円)から、最も手数料が安くなるように自動で両替して決済してくれます。利用者は残高を常に気にする必要がなく、シームレスな決済が可能です。

注意すべきデメリット

【デメリット1】一部の国や店舗で使えない可能性

WiseデビットカードはMastercardやVisaのグローバルなネットワークを利用していますが、国や地域、または一部の小規模店舗では利用できない場合があります。特に、決済端末がインターネットに接続されていないオフライン環境(飛行機の機内販売など)や、一部のガソリンスタンド(高額なデポジット枠を確保するタイプ)では拒否されることがあります。

【デメリット2】ATM手数料が高くなる可能性

Wiseが設定するATM引き出し手数料(日本発行カードは月2回・合計3万円まで無料)とは別に、現地のATM設置機関(銀行など)が独自に「ATM利用料(Access Fee)」を請求する場合があります。これはWise側では対応できないコストで、特に観光地の独立系ATMでは高額になる傾向があります。

【デメリット3】カード紛失時の再発行と与信枠

海外で物理カードを紛失した場合、アプリで即時凍結はできますが、新しいカードの郵送には時間がかかります。旅行中の再発行は現実的ではありません。また、Wiseカードはデビットカード(即時払い)であるため、クレジットカードのような「信用(与信枠)」はありません。ホテルのデポジット(保証金)などで、与信枠の確保が必要な場面では使えない場合があります。

以下の記事でもWiseの評判やメリット・デメリットについて詳しく紹介しています。

使える国・通貨や手数料の目安

Wiseの対応力はグローバルですが、具体的な対応通貨や手数料の体系は、ご自身のアカウント(カード発行国)の条件を事前に把握しておく必要があります。

利用可能な国と通貨

Wiseアカウントは160カ国以上で利用可能で、40種類以上の通貨を口座内で保有・管理できます。デビットカードはMastercardやVisaが使える世界の多くの国や地域(約160カ国以上)での決済に対応しています。

ただし、国際的な金融制裁や各国の規制により、アフガニスタン、イラン、イラク、北朝鮮、ロシア、シリア、ベネズエラなど一部の国・地域では利用が制限されています。(2025年10月現在)渡航先の最新の状況はWiseのヘルプページで確認することをおすすめします。

主な手数料の体系

Wiseの手数料は透明性が高いですが、いくつかの種類があります。料金はカード発行国や通貨ペアによって変動するため、必ずWiseアプリまたは公式サイトの手数料計算ページで最新情報をご確認ください。

以下は、日本で発行されたカードの主な手数料の目安です。

| 手数料の種類 | 内容と目安(日本発行カードの場合) |

|---|---|

| カード発行手数料 | 物理カード(プラスチックカード)の新規発行時にかかる一回限りの費用です。(例:1,200円) |

| 両替手数料 | ミッドマーケットレートで両替する際に発生します。通貨ペアにより異なり、約0.4%〜1%程度が目安です。(例:日本円→米ドルは約0.6%) |

| 海外ATM出金手数料 | 暦月(毎月1日〜末日)で計算されます。 ・月2回まで、かつ合計30,000円までの引き出し:無料 ・回数超過(月3回目〜):70円/回 ・金額超過(合計30,000円超):超過分の1.75% |

| 現地ATM利用料 (Wiseの手数料とは別) | 現地のATM設置銀行が独自に課金する手数料です。これは避けられない場合があり、ATMの画面に表示されます。 |

安全性は?資金の保護について

海外でお金を管理する上で、安全性は最も重要な要素の一つです。特に新しい金融サービスを利用する際は不安が伴いますが、Wiseはこの点において、法規制とテクノロジーの両面から堅牢な対策を講じています。

各国の金融当局による規制

Wiseは、サービスを提供する各国で金融当局のライセンスを取得し、その厳格な監督下で運営されています。例えば、グローバル本社のある英国では金融行動監視機構(FCA)の認可を受けています。

日本では「ワイズ・ペイメンツ・ジャパン株式会社」として、金融庁の監督下にある関東財務局から資金移動業者(第一種および第二種)としての認可を受けています。(登録番号:関東財務局長第00040号)。これは、銀行とは異なりますが、送金や決済サービスを行う上で法律に基づいた正規のライセンスです。

(参照:金融庁「資金移動業者登録一覧」)

資金の保全(セーフガーディング)

Wiseは銀行ではありません。そのため、銀行が破綻した際に預金を保護する「預金保険制度(ペイオフ)」の対象外です。

その代わり、資金移動業者には「資金の保全(セーフガーディング)」という、より厳格な仕組みが法律で義務付けられています。これは、利用者から預かった資金をWiseの事業運営用の資金とは完全に分離し、JPモルガン・チェース銀行のような大手商業銀行の口座や、安全性の極めて高いとされる国債などで100%保全する仕組みです。

銀行は預金を貸し出して利益を得ますが、Wiseは利用者の資金を貸し出しに使うことは一切ありません。万が一Wiseが破綻するような事態に陥ったとしても、保全されている利用者の資金は守られ、返還されるようになっています。

アプリによる自己管理機能

技術的な安全策として、2段階認証はもちろんのこと、利用者自身がリアルタイムでリスクを管理できる機能が充実しています。

- カードの即時凍結・解除

万が一カードを紛失・盗難された場合でも、Wiseアプリから数タップで即座にカードを凍結(利用停止)できます。後で見つかった場合もすぐに解除可能です。 - リアルタイム通知

すべての取引(決済・ATM引き出し)は、即座にスマートフォンにプッシュ通知として届きます。不正利用にもすぐに気づくことができます。 - PIN(暗証番号)の確認・変更

アプリ内でいつでも暗証番号を確認できます。

海外留学や長期滞在での活用

Wiseの価値は、短期の海外旅行だけでなく留学、ワーキングホリデー、海外赴任といった中長期の海外滞在においても発揮されます。短期旅行が「コスト削減」なら、長期滞在は「生活インフラ」としての側面が強くなります。

最大のメリットは、「現地口座情報」の取得機能です。これは、米ドル、ユーロ、英ポンド、オーストラリアドル、カナダドル、シンガポールドルなど主要10通貨において、現地の銀行口座情報をオンラインで即座に取得できるサービスです。例えば、オーストラリアにワーキングホリデーで行く場合、Wiseで豪ドルの口座情報(BSBコードや口座番号)を取得できます。

この口座情報を現地のアルバイト先に伝えれば、給与を現地通貨のまま手数料無料でWiseアカウントに受け取ることも可能です。現地の銀行口座を開設するまでの繋ぎとして、あるいはメインの口座としても活用できます。

長期滞在での活用シーン

- 給与・奨学金の受け取り: 現地口座情報を使って、手数料無料で受け取れます。

- 日本の家族からの仕送り: 親はWiseの日本の口座に日本円で振り込むだけ。受け取った側は好きなタイミングで現地通貨に両替できます。

- 家賃の支払い: 現地口座情報を使って、ダイレクトデビット(自動引き落とし)の設定が可能な場合もあります。

- 友人との割り勘: 現地通貨での送金が簡単に行えます。

Wiseでは従来の国際送金で発生していた高額な中継銀行手数料や不利な為替レートを回避できるため、海外での生活費を大きく節約することにつながります。

Wiseの海外旅行での使い方|具体的な活用方法

- デビットとデジタルカードの使い方

- 海外旅行でのデビットカード活用

- 旅行中に海外で使う際の注意点

- 海外旅行での両替とATMの利用方法

- 旅行前に必要な準備と入金方法

デビットとデジタルカードの使い方

Wiseでは、郵送で届く「物理カード」と、アプリ上で即時発行できる「デジタルカード(バーチャルカード)」の2種類が提供されます。それぞれの特徴を理解し、旅行のシーンに応じて賢く使い分けることが役立ちます。

物理デビットカード(プラスチックカード)

これが海外旅行でのメインカードとなります。プラスチック製で、ICチップとPIN(暗証番号)、およびタッチ決済(コンタクトレス)機能を搭載しています。

主な用途

- 海外のカフェ、レストラン、お土産屋など実店舗での決済

- 海外ATMでの現地通貨引き出し

カードが届いたら、PIN(暗証番号)をアプリで確認しておくことを忘れないようにしましょう。

デジタルカード(バーチャルカード)

デジタルカードは、アプリ上でカード番号や有効期限、CVV(セキュリティコード)が発行される仮想のカードです。物理カードの申し込みが完了すると、その到着を待たずに即時発行できます。最大のメリットは、その高いセキュリティです。

デジタルカードは、物理カードとは完全に異なるカード番号が発行されます。万が一、利用したオンラインサイトから情報が漏洩しても、アプリからそのデジタルカード情報だけを即座に削除・再発行できます。これにより、物理カード本体や口座全体が不正利用されるリスクを抑えられます。

活用シーン

- 出発前のホテルや航空券のオンライン予約

- 現地の配車アプリ(UberやGrab)へのカード登録

- フードデリバリーや現地ツアーのオンライン決済

- 少しでも信頼性に不安があるウェブサイトでの決済

物理カードを危険に晒さずにオンライン決済を完了できる、強力なセキュリティ機能だと言えます。

なお、日本で発行されたWiseカードは2025年10月現在、Apple PayやGoogle Payへの登録に制限があるため、スマートフォンをかざしてのタッチ決済は利用できない場合がある点に注意が必要です。

海外旅行でのデビットカード活用

海外旅行で現地に到着したら、Wiseデビットカードの出番です。基本的な使い方は日本のデビットカードと変わりませんが、Wiseならではの便利な機能があります。

最も一般的な使い方は、MastercardやVisaの加盟店(レストラン、ホテル、店舗など)でカードを提示し、決済することです。この時、Wiseの口座残高の状況によって、決済の仕組みが自動的に最適化されます。

Wiseの便利な決済フロー(利用者が意識する必要なし)

- 【優先度1】現地通貨残高で決済(手数料なし)

事前に両替しておいた現地通貨(例:アメリカで米ドル)の残高があれば、そこから手数料無料で引き落とされます。これが最もお得な方法です。 - 【優先度2】スマート両替で決済(低コスト)

現地通貨の残高がゼロ、または不足している場合、保有している他の通貨(例:日本円やユーロ)の残高から、その時点で最も両替手数料が安くなる通貨をWiseが自動で選択し、ミッドマーケットレートで必要額だけを両替して決済します。

利用者は残高や両替のことを一切気にすることなく、ただデビットカードで支払うだけで、Wiseが自動的に有利な方法を選択してくれます。このような利便性もWiseが旅行者に支持される理由の一つだと言えるでしょう。

旅行中に海外で使う際の注意点

Wiseは非常に便利ですが、海外で使う際にはいくつかの注意点があります。これを知らずに利用すると、せっかくのメリットが失われてしまう可能性もあるため確認が必要です。

DCC(動的通貨換算)に注意

海外の店舗(特に観光地のお土産屋)やATMで、「日本円(JPY)で支払いますか? それとも現地通貨(例:USD)で支払いますか?」と決済端末に表示されることがあります。これはDCC(Dynamic Currency Conversion)と呼ばれるサービスです。

ここで「日本円」を選ぶと、一見レートが確定して安心に見えますが、実際にはその店舗やATMが設定した独自の(非常に不利な)為替レートで両替されてしまいます。これではWiseの公正なミッドマーケットレートの恩恵が受けられなくなるため、必ず「現地通貨」での決済・引き出しを選択するようにしましょう。(例:「USD」や「Decline Conversion(換算を拒否)」を選ぶ)

ATM手数料(現地側)の確認

前述の通り、Wiseの無料枠(月2回・合計3万円まで)とは別に、ATM設置銀行が手数料を課す場合があります。引き出し操作の最終確認画面で「Fee: $X.XX」のように手数料が表示されることが多いです。高額な場合は無理に引き出さずに操作をキャンセルし、別の銀行(特に市中にある大手銀行の支店ATM)を探すこも選択肢に入れておきましょう。

バックアップ手段の用意(重要)

これはWiseに限りませんが、決済手段を一つに絞るのは海外旅行においてリスクとなります。

Wiseカードが磁気不良、ICチップの破損、システム障害、または店舗側の事情(オフライン端末など)で万が一使えなかった場合に備え、以下のバックアップ手段を併用することも大切です。

- 従来のクレジットカード(VisaまたはMastercard)

ホテルやレンタカーのデポジット(信用枠)用としても役立ちます。 - 少額の現地通貨の現金

屋台やチップ、交通機関など、カードが使えない場面に備えます。

Wiseをメインの決済カードとしつつ、クレジットカードと現金でリスクを分散するのがおすすめの方法です。

海外旅行での両替とATMの利用方法

Wiseを使った両替と現金引き出しも、従来の海外旅行の常識であった「どこで両替するのが一番得か」という悩みに対する解決策の一つとなります。

アプリ内で好きなタイミングで両替

Wiseアプリの最大の強みは、24時間365日、いつでも好きなタイミングで通貨を両替できることです。為替レートは常に変動しています。

出発前に為替ニュースをチェックし、「円高が進んだな」と感じたタイミングで、旅行予算の一部を日本円から現地通貨(米ドルやユーロなど)に両替して保有しておくことが可能です。これにより、旅行中に為替レートが悪化(円安)しても、その影響を受けずに済みます。

もちろん、現地で残高が足りなくなっても、スマートフォンさえあればWi-Fi環境下で即座に追加両替できるため、両替所を探し回る必要はありません。

ATMでの現金引き出し手順

海外ATMでの操作は基本的に日本と同じですが、DCC(前述)を回避する点が重要です。一般的な手順は以下の通りです。

海外ATM操作のポイント

- MastercardまたはVisaのロゴがあるATMにカードを挿入します。

- 言語を選択します(例: English)。

- PIN(暗証番号)を入力します。

- 取引内容「Withdrawal(引き出し)」を選択します。

- 口座種別「Savings(預金口座)」または「Checking(当座預金)」を選択します。(”Credit”ではありません)

- 引き出し金額を入力します。

- (重要)ATMが「日本円で換算しますか? (Convert to JPY?)」と提示してきたら、必ず「Decline(拒否)」または「Without Conversion(換算なし)」を選び、現地通貨での引き出しを選択します。

- 手数料(ATM設置機関のもの)を確認し、良ければ「Confirm(確認)」を押します。

この手順を守ることで、Wise側の公正なミッドマーケットレートが適用されます。また、月の無料枠(日本発行カードは月2回・合計3万円まで)を意識し、少額を何度も引き出すのではなく、ある程度まとまった金額(例:無料枠の3万円分)を1〜2回で引き出す方が、3回目以降の手数料や現地ATM利用料の節約につながります。

旅行前に必要な準備と入金方法

Wiseを海外旅行で快適に使うためには、日本にいる間の出発前の準備が不可欠です。現地に到着してから「カードがない」「本人確認が終わっていない」とならないよう、余裕を持ったスケジュールで進めましょう。

ステップ1:アカウント作成と本人確認(KYC)

まずはWiseの公式サイトまたはスマートフォンアプリからアカウントを作成します。メールアドレス、パスワードを設定し、居住国(日本)を選択します。その後、法律に基づき本人確認(KYC)の手続きが必要です。

日本では、マイナンバーカード(推奨)、運転免許証、在留カードなどの顔写真付き身分証明書をアップロードします。審査には通常2〜5営業日程度かかるとされていますので、早めに済ませておきましょう。

ステップ2:デビットカードの申請

本人確認が完了したら、次にデビットカード(物理カード)を申し込みます。アプリの「カード」タブから手続きを行います。カードの発行には1,200円(2025年10月現在)の一回限りの手数料が必要です。

カードは郵送で届きますが、到着まで通常7日〜14日程度かかります。アカウント作成からカードが手元に届くまで、最低でも2〜3週間は見込んでおくと安心です。出発直前に慌てないよう、旅行の計画を立て始めたらすぐに申し込むことをおすすめします。

ステップ3:口座への入金(チャージ)

カードが手元に届いたら、Wiseアカウントに日本円をチャージ(入金)します。Wiseアプリでチャージしたい金額を指定し、入金方法を選択します。主な入金方法は以下の通りです。

| 入金方法 | 手数料 | 反映時間 | 特徴 |

|---|---|---|---|

| 銀行振込 | 無料 (ご自身の銀行の振込手数料は別途必要) | 比較的早い (数分〜数時間) | 最も低コスト。Wiseが指定する日本の銀行口座に振り込みます。 |

| デビットカード | 少額の手数料がかかる | 即時 | すぐに入金したい場合に便利です。 |

入金した日本円は、そのまま決済時に自動両替(スマート両替)で使うこともできますし、前述したアプリ内両替で事前に現地通貨に換えておくことも可能です。

Wiseの海外旅行での使い方を総括

最後に、記事のポイントをまとめます。

- Wiseはミッドマーケットレートで両替できる金融サービス

- 銀行やクレカの「隠れコスト」である為替スプレッドを回避できる

- 40種以上の通貨を1つの口座で管理できる

- 現地通貨残高があれば決済手数料は無料

- 現地通貨がなくても最も有利な通貨から自動両替される

- 月2回・合計3万円までなら海外ATM手数料も無料

- ただし現地のATM設置機関による手数料がかかる場合がある

- 安全性は各国の金融当局の認可と資金保全で担保されている

- アプリでカードを即時凍結でき紛失時も安心

- 留学や長期滞在では現地口座情報の取得が非常に便利

- 給与や仕送りを現地通貨で手数料無料で受け取れる

- 旅行前にはアカウント開設とカード発行の時間が必要

- 物理カードは実店舗とATMで利用する

- デジタルカードはオンライン決済のセキュリティ向上に役立つ

- 決済時はDCCを避け必ず「現地通貨」を選択する

- Wiseカードだけでなく従来のクレジットカードも併用すべき